[人民币] 突然火!人民币迎大利好变国际融资

人民币近日接连传来重磅消息!

当前,越来越多跨国企业都在抱怨美元融资成本太高,从而纷纷瞄向人民币融资。

破千亿,熊猫债突然火爆!

什么信号?

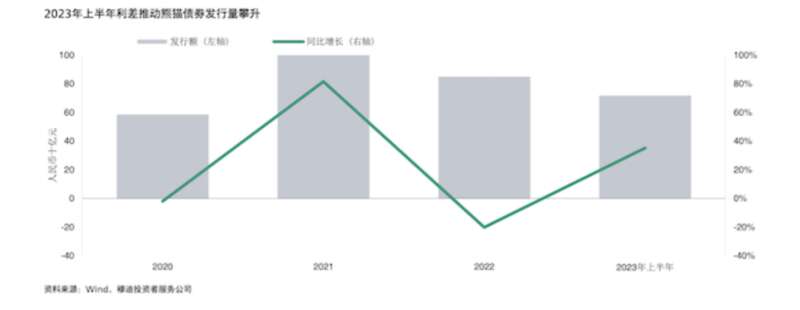

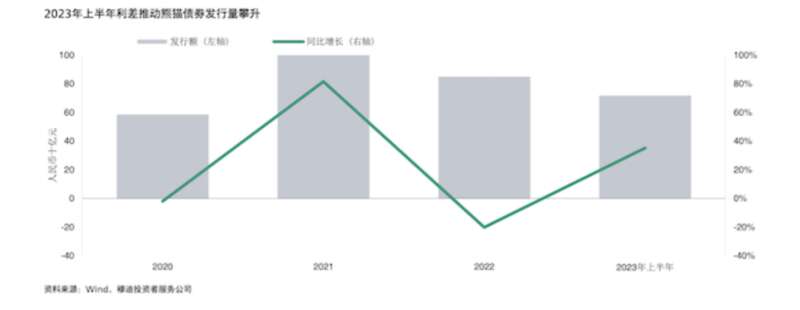

中国央行发布的数据显示,今年前8个月,境外主体在中国境内发行1060亿元人民币(约合150亿美元)的“熊猫债”,同比增长58.2%。

其中,今年上半年熊猫债的发行量达到720亿元人民币,创下同期历史新高。

所谓熊猫债,主要是指注册地在境外的机构依法在中国境内发行的、约定在一定期限内还本付息的、以人民币计价的债券。截至今年8月底,境外主体在境内累计发行434只“熊猫债”,累计发行募资规模达到7402.2亿元。

一位外资银行投行部人士向21记者透露,目前多家跨国企业正在积极酝酿发行熊猫债。究其原因,是当前人民币融资成本远远低于美元,令熊猫债成为众多跨国企业低息融资的新选择。

21记者获悉,当前10年期美国国债收益率达到4.7%,相比同期中国国债收益率高于2个百分点,加之市场认购热情、企业信用评级、汇率套保成本不同,目前跨国企业通过发行熊猫债募资的实际融资成本,要比美元融资低了约2.2个百分点。这驱动越来越多跨国企业将熊猫债视为低息融资的重要路径。

这位外资银行投行部人士还指出,今年以来熊猫债发行格外火热的另一个原因,是去年底人民银行、国家外汇管理局联合发布的《中国人民银行国家外汇管理局关于境外机构境内发行债券资金管理有关事宜的通知》(下称《通知》)。

《通知》一方面对熊猫债在两个市场发行制定了统一规范,有利于增加市场的透明性和可操作性,另一方面明确熊猫债募集资金既可留存境内使用,也可汇往境外使用,并鼓励境外机构境内发行债券募集资金以人民币形式跨境收付及使用,无形间大幅拓宽了熊猫债募资的使用范畴,激发海外跨国企业以此低息融资的热情。

穆迪副董事总经理钟汶权表示,2023年上半年,外国发行人在中国境内市场发行的人民币计价的熊猫债券发行量攀升至人民币720亿元,相当于2022年全年发行量的85%,主要原因是中美利差扩大,令人民币计价债券相比美元债券的融资成本较低。鉴于中美利差依然存在,他预计熊猫债发行热趋势还将持续。

觉得新闻不错,请点个赞吧

觉得新闻不错,请点个赞吧

已经有 6 人参与评论了, 我也来说几句吧

已经有 6 人参与评论了, 我也来说几句吧

当前,越来越多跨国企业都在抱怨美元融资成本太高,从而纷纷瞄向人民币融资。

破千亿,熊猫债突然火爆!

什么信号?

中国央行发布的数据显示,今年前8个月,境外主体在中国境内发行1060亿元人民币(约合150亿美元)的“熊猫债”,同比增长58.2%。

其中,今年上半年熊猫债的发行量达到720亿元人民币,创下同期历史新高。

所谓熊猫债,主要是指注册地在境外的机构依法在中国境内发行的、约定在一定期限内还本付息的、以人民币计价的债券。截至今年8月底,境外主体在境内累计发行434只“熊猫债”,累计发行募资规模达到7402.2亿元。

一位外资银行投行部人士向21记者透露,目前多家跨国企业正在积极酝酿发行熊猫债。究其原因,是当前人民币融资成本远远低于美元,令熊猫债成为众多跨国企业低息融资的新选择。

21记者获悉,当前10年期美国国债收益率达到4.7%,相比同期中国国债收益率高于2个百分点,加之市场认购热情、企业信用评级、汇率套保成本不同,目前跨国企业通过发行熊猫债募资的实际融资成本,要比美元融资低了约2.2个百分点。这驱动越来越多跨国企业将熊猫债视为低息融资的重要路径。

这位外资银行投行部人士还指出,今年以来熊猫债发行格外火热的另一个原因,是去年底人民银行、国家外汇管理局联合发布的《中国人民银行国家外汇管理局关于境外机构境内发行债券资金管理有关事宜的通知》(下称《通知》)。

《通知》一方面对熊猫债在两个市场发行制定了统一规范,有利于增加市场的透明性和可操作性,另一方面明确熊猫债募集资金既可留存境内使用,也可汇往境外使用,并鼓励境外机构境内发行债券募集资金以人民币形式跨境收付及使用,无形间大幅拓宽了熊猫债募资的使用范畴,激发海外跨国企业以此低息融资的热情。

穆迪副董事总经理钟汶权表示,2023年上半年,外国发行人在中国境内市场发行的人民币计价的熊猫债券发行量攀升至人民币720亿元,相当于2022年全年发行量的85%,主要原因是中美利差扩大,令人民币计价债券相比美元债券的融资成本较低。鉴于中美利差依然存在,他预计熊猫债发行热趋势还将持续。

| 分享: |

| 注: | 在此页中阅读全文 |